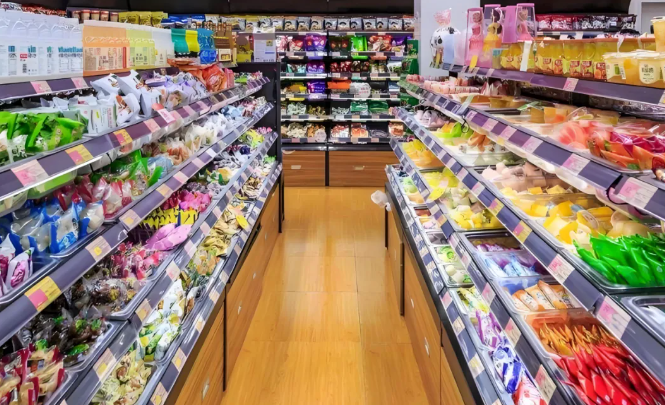

从目前的整体渗透率来看,量贩渠道仍有较大成长空间。

1

搭上“量贩零食”赛道的零食企业,短期内业绩都有不错的表现,但这个赛道似乎并没有以前那么热闹了。

从量贩零食赛道看,仍是鸣鸣很忙集团(原零食很忙)和万辰集团(300972.SZ)争锋,但前者的门店数量要远远超过后者。

8月初,市场传言,鸣鸣很忙集团准备计划在香港IPO,目前正在筹建相关团队,计划今年下半年或者明年初向港交所提交招股书。但不久后,鸣鸣很忙回应称,目前没有上市计划。

今年6月,零食很忙集团宣布全国门店总数突破10000家,成为零食连锁行业第一个突破“万店”的品牌,并更改集团名字为鸣鸣很忙集团,有8000名员工,门店人员有5万多人。

CCFA发布的“2023年中国连锁Top100”显示,零食很忙2023年销售规模总计(含税)达到238.65亿元,同比增长196.1%,2023年门店数量为7000家,同比增长159.3%。

万辰集团门店数和营收仍落后于鸣鸣很忙集团。截至2024年7月,万辰零食零售板块全国门店数量达7000家,同时,万辰集团预计2025年实现万店计划。

7月29日晚间,万辰集团发布2024年半年度业绩预告显示,公司上半年预计实现营收108亿元至112亿元,同比增长387.25%至405.3%;净利润80万元至120万元,上年同期亏损557.32万元。

公司量贩零食业务收入预计为105亿元至110亿元,收入超去年全年,报告期同比增长438.84%至464.50%(其中,2024年第一季度营业收入46.95亿元,第二季度约为58亿元—63亿元)。量贩零食业务剔除股份支付费用后,净利润预计为2.70亿元-2.94亿元,净利率约为2.57%-2.67%。

根据公告,这一成绩的取得,不仅得益于量贩零食业务的强劲增长,也离不开公司在食用菌等其他业务板块的稳健发展。

早在2022年8月,万辰集团设立南京万兴开始经营量贩零食连锁业务。2023年,万辰集团整合了旗下4个零食品牌陆小馋、好想来、来优品、吖嘀吖嘀,以“好想来”品牌统一推向市场,并收购浙江量贩零食品牌“老婆大人”。

整个量贩零食赛道形成“两超多强”格局,量贩零食越来越火爆,也逐渐成为主流。

这就给传统零食企业带来更大竞争压力。

2

截至目前,多家传统零食企业发布了2024年上半年的业绩报告。

总体来看,传统零食企业的业绩分化也较为明显,好想你(002582.SZ)预亏,良品铺子(603719.SH)、来伊份(603777.SH)的业绩则大幅预减,良品铺子净利润同比减少8成以上,面临着较大增长压力;三只松鼠(300783.SZ)、盐津铺子(002847.SZ)、劲仔食品(003000.SZ)等公司同期实现了大幅增长。

良品铺子2024年上半年度业绩预告显示,上半年由于产品降价策略,预计净利润在2100万元到3000万元之间,同比减少84.15%到88.9%。降价策略虽然刺激了销量,但压缩了利润空间。

2023年,良品铺子出现了营收下降,下降15%,营收为80.46亿元,净利润1.803亿元,下降14.76%。而2022年,良品铺子的营收和净利润分别是94.4亿元和3.35亿元。

2023年初,良品铺子投资赵一鸣零食,后者A轮融资良品铺子跟投,但不到一年时间,赵一鸣零食和零食很忙合并,而就在合并前的不到一个月,良品铺子退出赵一鸣零食的股东之列。

2023年12月,良品铺子作为前股东对赵一鸣提起诉讼,理由是未能提前获知赵一鸣和零食很忙整合的消息,错失估值高位售出股权的机会。

虽然提前出售股份也赚了钱,但这对良品铺子而言却得不偿失。

正如界面新闻的报道,其失去的不仅是间接控制的市场份额,还有时间窗口。

据天眼查公开信息显示,良品铺子旗下投资公司广源聚亿与赵一鸣零食的股东知情纠纷民事案件一审已于2024年3月判决。良品铺子对裁定结果不服,又向江西省宜春市中级人民法院提起上诉,二审将于8月9日开庭。

面对量贩零食的快速崛起,良品铺子也进行了调整。

一方面,公司通过降价的方式来吸引更多消费者。2023年11月,良品铺子宣布启动最大规模降价,对300款产品实施平均22%幅度的降价,最高降幅达45%。

另一方面,良品铺子以差异化需求和产品创新寻找出路,同时发展旗下量贩零食品牌零食顽家。

去年11月,良品铺子明确了对旗下量贩零食品牌零食顽家的开店计划,规划今年新开店500家。零食顽家则是良品铺子于2022年拓展零食量贩连锁业务推出的新品牌。

此外,来伊份的业绩表现也不理想。来伊份预计,上半年归属净利润为1400万元至1600万元,同比减少70.58%至74.26%。扣除非经常性损益的净亏损为600万元至900万元,较上年同期减少117.35%-126.02%,由盈转亏。

对于亏损的理由,来伊份称,上半年进行了区域门店调整,直营收入下降,而加盟收入略有增加。

来伊份的营收下滑从去年就开始显现。2023年,来伊份实现营业收入39.77亿元,同比下滑9.25%,这也是其自2016年上市以来首次收入下滑;归母净利润为0.57亿元,同比下降44.09%,扣非后的归母净利润则同比大降80.43%。

实际上,消费环境的变化、渠道变革的推动下,量贩零食的快速发展一定程度上侵占了来伊份等零食企业的市场空间。

而来伊份过于倚重线下渠道,不仅错失电商风口的红利,上半年直营利润不达预期拖累业绩。

虽然,来伊份也布局酒水饮料、咖啡等品类。只不过,这些多元化业务未能给业绩带来太多增长。

3

与良品铺子、来伊份等相比,盐津铺子、三只松鼠、劲仔食品等公司则实现了大幅增长。

8月8日晚,盐津铺子发布2024年上半年度业绩报告称,2024年上半年营业收入约24.59亿元,同比增加29.84%;归属于上市公司股东的净利润约3.19亿元,同比增加30%。

盐津铺子表示,上半年业绩保持持续增长得益于公司在渠道上和产品创新上发力。

重点发展电商、零食量贩店、CVS、校园店等,与当下热门零食量贩品牌零食很忙、赵一鸣、零食有鸣等深度合作,在抖音平台与主播种草引流,品牌影响力和渠道势能持续增强。

今年上半年,盐津铺子电商渠道收入达到5.8亿元,同比增长48%。

此外,对盐津铺子而言,量贩渠道的重要性毋庸置疑。

早在2021年,盐津铺子就进入了量贩渠道,目前也已经成为零食很忙的第一大供应商。2022年,零食很忙以2.11亿元的销售额贡献成为盐津铺子第一大客户,占销售总额的7.31%。

2023年12月18日,盐津铺子和另一零食品牌好想你宣布,双方共同投资零食很忙集团,以3.5亿元和7亿元的投资额,分别获得零食很忙3.32%和6.64%的股权。

此外,值得一提的是,2024年,盐津铺子“蛋皇”鹌鹑蛋进驻山姆会员商店。

从整个零食行业看,近年发生了深刻变化。即以零食很忙、赵一鸣、好想来等为代表的零食量贩店快速杀进赛道,掀起了以渠道和供应链为核心的变革。

新玩家通过直采,将供货价格压低到极致,并通过中心仓垂直发货给门店,这样链条扁平化的打法,让传统零食品牌无力招架。

顺应和参与了这股“潮流”的公司,都分得了一杯羹,甚至可以说发展蒸蒸日上,反之未参与或掉队的公司,则略显惨淡。

另一家参与的公司三只松鼠7月16日晚间发布业绩预告,预计2024年上半年公司营业收入50.40亿元-51.00亿元,同比增长74.19%-76.27%;归属于上市公司股东的净利润2.86亿元-2.92亿元,同比增长85.85%-90.08%。

今年1月,三只松鼠宣布与零食很忙、赵一鸣零食达成新的合作。据三只松鼠方面透露,本次合作始于1月中旬,覆盖全国所有门店,合计七八千家,后期将逐步扩大品类和扩大范围至其他零食量贩店,甚至也可能会渠道专供。

三只松鼠表示,上半年业绩增长主要得益于“高端性价比”战略的坚定执行。公告指出,增长动能主要来自这一总战略的实施。此外,子品牌小鹿蓝蓝在“儿童高端健康零食”的新定位及“品销合一”组织变革的推动下,实现了双位数增长,并取得了良好的盈利。

此外,劲仔食品业绩预告显示,2024年上半年预计实现归母净利润1.33亿元至1.49亿元,同比增长60%至80%。

劲仔食品表示,业绩增长的主要原因有两个:一是营业收入增长带来的规模效应和供应链效益优化;二是主要原材料如鳀鱼、鹌鹑蛋、黄豆等价格同比下降。

也有分析人士认为,与其他渠道相比,量贩渠道有一个明显的优势,即吸引了很多年轻消费者或者年轻有孩的家庭。

从目前的整体渗透率来看,量贩渠道仍有较大成长空间,但这个时间窗口不会太长,因为个别城市的零食店竞争已经很激烈。(灵兽传媒原创作品)

文章来源:微信公众号【灵兽】